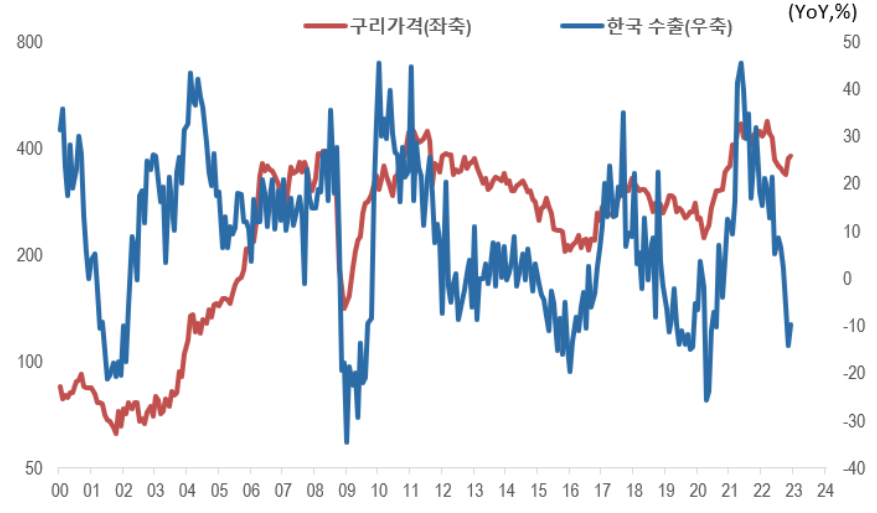

최근 구리 가격이 급반등하고 있습니다. 구리가격이 급등세로 돌아선 가장 직접적인 이유는 중국의 경기회복 기대감이겠지만, 미국의 실질금리 상승세가 꺾인 것도 영향을 미치고 있습니다.

미국의 실질금리는 물가연동국채금리를 뜻합니다. 물가연동국채(Treasury Inflation-Protected Securities, TIPS)는 소비자물가 상승률에 맞춰 원금을 조정해주기에, 물가연동국채의 금리는 인플레를 감안한 실질적인 이자율로 볼 수 있습니다.

실질금리가 높아진다는 것은 종이지폐의 가치가 높아지는 것으로 해석되죠. 인플레를 감안한 이자가 높아지니, 굳이 구리나 금 같은 상품을 구입할 동기가 사라지는 것입니다. 그런데, 최근 4주 사이에 흐름이 바뀌었습니다. 높아지기만 하던 실질금리가 떨어지기 시작했죠. 실질금리가 떨어지는 가운데 구리 가격의 상승세가 확연합니다.

<그림 1> 구리 가격 vs 미국 실질금리

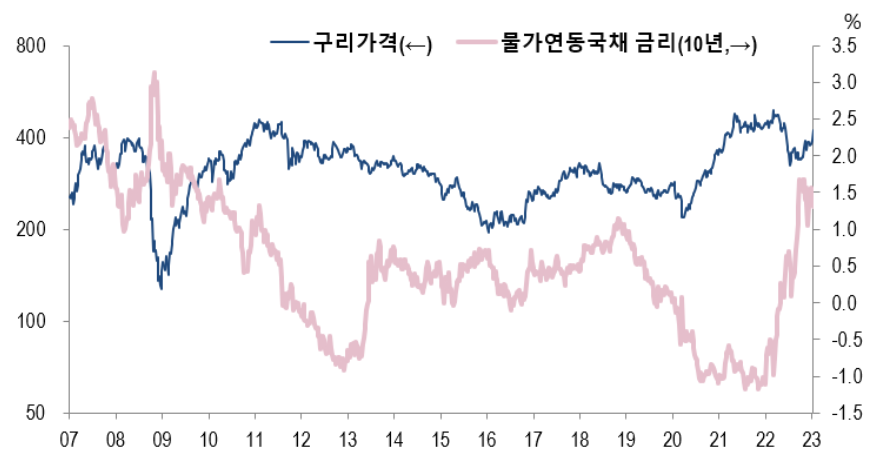

한낱 구리 가격 변동에 왜 이렇게 관심이 많은가? 궁금한 분들이 있을텐데요. 구리 가격이 한국 수출과 굉장히 밀접한 연관을 맺고 있기 때문입니다. 구리가격이 하락하는 시기에 한국 수출이 무사(?)한 적이 없습니다. 그래서 구리를 닥터 쿠퍼(Dr. Copper)로 부르는 것입니다.

이런 현상이 나타나는 이유는 구리가 '상품'으로서의 특성 뿐만 아니라, 산업용 중간재로서의 중요성 때문입니다. 예를 들어, 중국이 전인대(4월 초)를 전후해 대규모 사회간접자본 투자를 한다면 어마어마한 양의 구리가 필요하지 않겠습니까? 고속철도를 놓거나 혹은 지하철 공사를 동시에 진행한다면, 구리에 대한 수요가 폭발할 것입니다.

물론 제비 한 마리 날아간다고 봄이 온 것은 아닌 것처럼, 구리 가격 상승했다고 한국 수출에 볕드는 것은 아닐 수 있습니다. 다만, 부진하던 구리가격의 상승 반전은 한국경제를 전망하는 입장에서 상당한 호재로 볼 수 있다는 이야기는 할 수 있을 것 같습니다.

<그림 2> 한국 수출 vs 구리 가격